Часто задаваемые вопросы:

1. Как перевести деньги между картами Банка ИПБ без комиссии?

Для того чтобы осуществить перевод между картами, выпущенными Банком ИПБ, без комиссии, необходимо воспользоваться Интернет-банком ИПБ-Онлайн.

2. Как узнать точный размер комиссии за перевод?

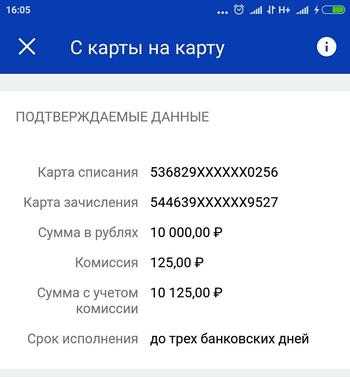

Размер комиссии рассчитывается и отображается на экране после того, как введены реквизиты перевода.

3. Чем обеспечена безопасность переводов?

В целях обеспечения безопасности переводов все операции осуществляются по технологии 3DSecure и подтверждаются вводом одноразового пароля. Если карта отправителя не поддерживает механизм проверки 3DSecure, перевод с такой карты невозможен. В этом случае клиенту необходимо обратиться в банк, выпустивший его карту, и подключить 3DSecure. Будьте внимательны и не сообщайте одноразовые пароли никому, в том числе сотрудникам банка.

4. Куда можно переводить деньги?

Переводы осуществляются только в рублях РФ и только между картами банков РФ, платежных систем VISA, MаsterCard и МИР.

5. Что делать если денежные средства не были зачислены на счет карты?

Срок зачисления перевода может составлять до 3 рабочих дней. Факт зачисления перевода необходимо проверять по карте получателя (в выписке). В случае если средства не зачислены свыше ожидаемых сроков, необходимо обратиться в банк-эмитент карты, с которой были переведены деньги.

6. Как восстановить подтверждающий документ после совершения перевода?

Отправителю перевода нужно обратиться в свой банк, выпустивший карту (банк-эмитент). Банк- эмитент подтверждает или не подтверждает перевод и предоставляет реквизиты перевода.

7. Наиболее частые причины отказа в переводе.

Банк, выпустивший карту отправителя, установил запрет на данный тип переводов; на карте отправителя недостаточно средств для перевода; к карте не подключен сервис 3D Secure; карта отправителя или карта получателя выпущены в стране, переводы для которой не разрешены; превышены лимиты на перевод; в переводе отказал банк, выпустивший карту отправителя или карту получателя; неверно введены параметры карты отправителя или получателя, например, неверный номер карты или срок действия, или CVC2/CVV2-код.

8. Что делать если произошла ошибка при вводе номера карты получателя?

При отправке средств система проверяет введённые номера карт на стороне банка отправителя и на стороне банка получателя, и при вводе неправильной одной или нескольких цифр номера карты на несуществующую карту перевод не будет исполнен. В случае если же перевод был ошибочно направлен на реальный номер карты другого получателя и пришло уведомление об успешности перевода, то отозвать его, к сожалению, невозможно.

9. Можно ли отозвать перевод?

Отозвать успешно отправленный перевод невозможно.

10. Все ли карты Банка ИПБ можно использовать?

Все карты Банка ИПБ можно использовать, за исключением карт VISA ELECTRON.

Мы открыты для вашего мнения

У вас есть предложение или отзыв? Дайте нам знать. Мы развиваемся, чтобы создавать самые полезные услуги и сервисы, и вы можете нам в этом помочь.

- Похвалить

- Пожаловаться

- Предложить

Нужно знать

Лимиты на операции. Все банки без исключения вводят ограничения на проведение операций по переводу. Максимальная сумма за раз, в день, в месяц. Размер зависит от вашего тарифа и статуса карты. Золотые и платиновые имеет больший лимит, по сравнению с обычными пластиками.

Для большинства, представленных лимитов хватает с лихвой. Обычно дают 100-300 тысяч за месяц.

Комиссия за пополнение. Вы удивитесь. Но есть банки (или карты), которые берут комиссию за пополнение, как это идиотски не звучало. Вносим свои же деньги, на свою же карту. И ….платим за это. Нонсенс. Правда это касается только C2C переводов. Поэтому внимательно изучаем тарифы.

Вот вам 2 примера из моего опыта.

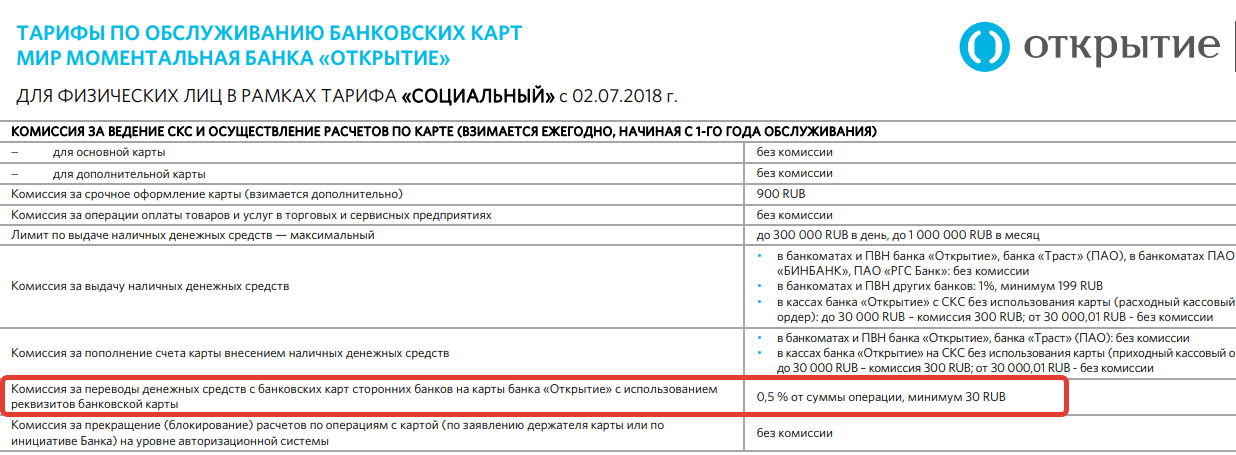

Получил в банке Открытие халявную карту. Главное для меня было отсутствие комиссии за обслуживание. Нужна была чтобы пополнять с нее свой брокерский счет.

Дали карту МИР. Практически не глядя подписал доки. Посмотрел только главные условия (нет комиссии за обслуживание). И только дома, боле тщательно ознакомился с тарифами по Миру и немного опешил.

Плата за пополнение — 0,5% но не менее 30 рублей.

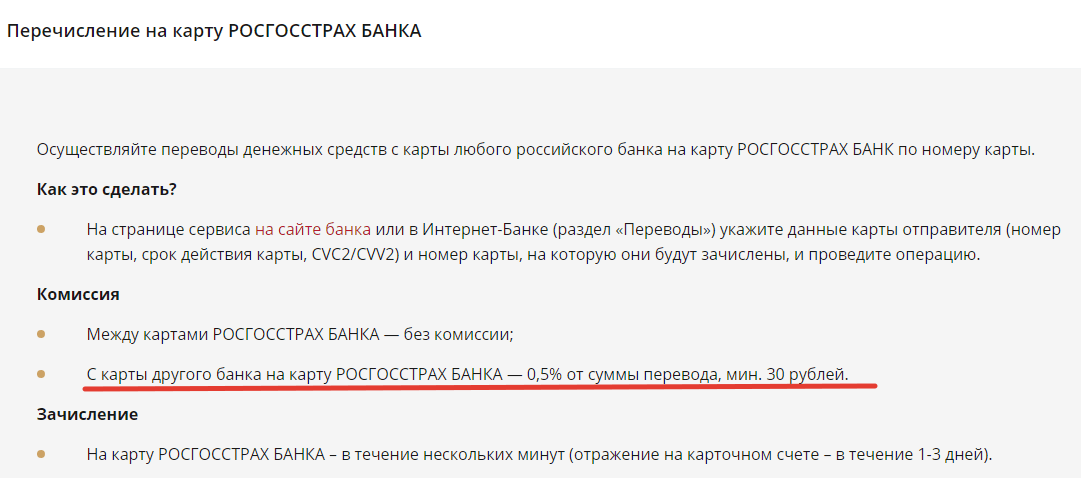

Карта Отличная от РГС банка. Здесь я уже заранее знал про такое «обдиралово». Но карта чудо как хороша. Дает кэшбэк 5% за покупки в супермаркетах.

И снова видим 0,5%, но не меньше 30 рублей. Жуть….

Преимущества и недостатки P2P-платежей

Как и любой другой способ оплаты, одноранговые транзакции имеют свои преимущества и недостатки.

К наиболее очевидным преимуществам P2P-переводов относятся:

- Они просты в использовании. Отправка денег с помощью P2P-приложения обычно занимает несколько секунд и не требует никаких усилий, поскольку вся информация, необходимая для завершения транзакции, содержится в приложении;

- Они удобны и довольно безопасны. Вы можете выйти из дома без наличных или кошелька и все равно сможете оплатить товары и услуги;

- Деньги обычно доставляются довольно быстро — по крайней мере, по сравнению с банковскими переводами.

Недостатки:

- Вы не можете получить возмещение или отозвать транзакцию, если вы отправили деньги не тому пользователю;

- Вам может потребоваться поддерживать баланс и регулярно пополнять счет для осуществления платежей;

- Возможно, вам придется подождать несколько дней, прежде чем вы сможете получить доступ к средствам на своем расчетном счете;

- Некоторые переводы могут занимать до 3 рабочих дней;

- Как правило, они работают только для операций в одной валюте — другими словами, для переводов внутри страны.

Fin.do устраняет многие из этих недостатков, позволяя вам отправлять деньги с любой карты и на любую карту мгновенно, без необходимости пополнения баланса с вашего банковского счета.

Fin.do — это P2P-приложение, для трансграничных денежных переводов, что означает, что вы можете отправлять любую из 160 поддерживаемых нами валют с той же скоростью, простотой использования и удобством, что и внутренние P2P-переводы, без комиссии за обмен валюты.

Как только вы привяжете свою карту (карты) к Fin.do, вы сможете отправлять деньги со своей карты прямо на другую карту, без хранения средств в приложении Fin.do. Это избавляет от необходимости ждать и платить ненужные комиссии.

Поскольку ваши деньги не хранятся у третьей стороны, вы также можете быть уверены в безопасности вашего перевода.

Некоторые термины

Для удобства дальнейшего восприятия информации, приведём расшифровку и сокращения некоторых терминов, которые будут нам встречаться в статье, они же часто встречаются в банковском сленге:

- интернет-банк – ИБ;

- мобильное приложение – МП;

- межбанк – межбанковский перевод;

- теховер – технический овердрафт;

- карта-донор – c которой переводят деньги;

- карта-получатель (реципиент от англ. «recipient») – на которую переводят;

- карта-посредник – используется как промежуточное звено между донором и получателем в целях осуществления полностью бесплатного перевода (или с минимальной комиссией);

- выталкивание (от англ. «push» – толкать) – перевод с карты-донора на карточку-получатель, доступный в ИБ (или в МП), банкомате, на официальном банковском сайте или в ЛЮБОМ сервисе Card2Card;

- стягивание (от англ. «pull» – тянуть) – особенность этой операции в том, что её можно совершить только на сайте, в ИБ (или в МП) банка, карту-получатель которого вы пополняете с карты-донора любого другого банка (правильнее будет говорить: пополняем счёт карточки). Также вам может встретиться такое название этой операции, как «вытягивание» или «стягивание на себя».

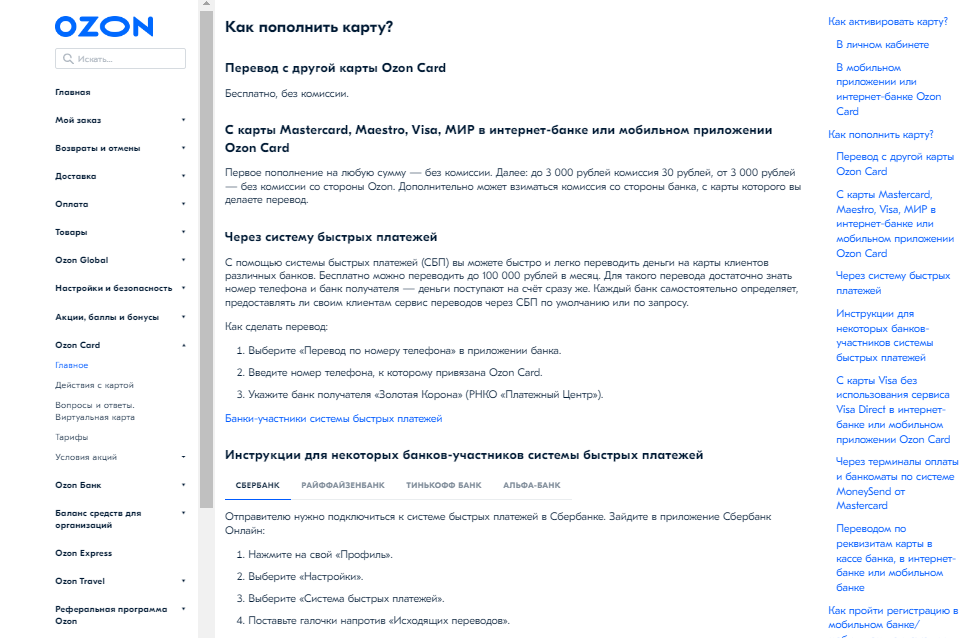

Другие способы пополнения карты от маркетплейса

Свой пластик вы можете пополнить даже наличными. Сделать это можно через банкоматы и терминалы оплаты по системе MoneySend от Mastercard. Однако в этом случае ожидается взимание комиссии. Ее процент вы увидите до проведения платежа, срок зачисления денег – одни сутки.

Еще один платный способ – это посещение любого банка. Вам потребуется изначально получить реквизиты вашей карты OZON. Это можно сделать на странице с данными карты в личном кабинете. Оплатить смоете через кассу банка, или установленные терминалы оплаты. Потребуется указать подробные реквизиты открытого у вас счета.

Как перевести деньги через личный кабинет?

Если нужно отправить деньги на карту того же банка, что и ваша, то в этом случае можно провести операцию бесплатно. В этом случае потребуется авторизоваться в личном кабинете клиента. После выбрать «Переводы» и заполнить все разделы.

Как правило, надо указать:

- номер карты получателя;

- ФИО получателя;

- сумму;

- комментарий (необязательно).

Подтверждается перевод кодом, который придет в смс от банка.

Важно учитывать, что некоторые банки, такие как Сбербанк, устанавливают лимиты на бесплатные переводы в месяц. Так в Сбербанке вы сможете отправить не более 50 000 р

в месяц.

Некоторые банки предлагают переводы на карты других банков бесплатно, в пределах отведенного лимита. Вам также потребуется авторизоваться, выбрать «Переводы» или аналогичную услугу, заполнить все разделы и отправить деньги

Стоит отметить, что перед тем, как подтвердить перевод, стоит еще раз обратить внимание, что комиссия отсутствует

Уточнить доступный лимит в выбранном банке можно у сотрудников чата или по телефону горячей линии.

Технический овердрафт после C2C

Особенность C2C, описанная выше, может сыграть с вами злую шутку. Допустим, вам перевели на «пустую» дебетовую карту 5000 рублей, на вашем счету пока ещё 0 руб., и вы тут же делаете покупку на эту же сумму в магазине. Бухгалтерская проводка по оплате за товар (перечисление средств со счёта вашей карты на счёт банка-эквайера, который предоставляет магазину услугу эквайринга) может сформироваться раньше, чем произойдёт реальное пополнение по операции Card2Card, то есть ваш банк вынужден вас кредитовать на сумму покупки (иными словами, деньги, списанные за покупку, разморозятся быстрее, чем средства, предназначенные для пополнения счета).

Таким образом, вы влезаете в несанкционированный или технический овердрафт, и банк в соответствии со своими тарифами вполне может потребовать с вас уплатить проценты за использование кредитных средств.

К счастью, известные банки судя по отзывам такие шутки с клиентами не проделывают, но предупреждён – значит, вооружен!

Как безопасно получать переводы на карту

Итак, переводы денег с карты на карту по ее номеру это возможный, но часто нежелательный вариант, особенно если переводящее деньги лицо — не родственник и не проверенный друг. Ситуация на практике — вы потеряли деньги на спекуляциях, а вам звонят и предлагают возместить их на карту. Денег вы почти наверняка не дождетесь, зато номер вашей карты может начать гулять по сети.

Российский банк в случае суда скорее всего постарается доказать, что вы передавали данные третьему лицу. Международные банки ведут себя по-разному — ведь если вина за нелегальное снятие денег окажется на системе безопасности банка, то дешевле будет возместить убыток и не придавать случай огласке. Однако на практике чаще всего виноват сам клиент.

Конечно, банк банку рознь. У меня был реальный случай, когда банк заблокировал транзакцию с моего счета на достаточно крупную сумму. Узнал я об этом только от банка, а причиной блокировки стало неожиданное место снятия денег на другом континенте. При этом я не помню, чтобы кому-то сообщал номер карты или покупал товары на «левых» ресурсах. Карту бесплатно перевыпустили. Так что при работе с картой соблюдайте следующие инструкции — иначе вам может повезти меньше, чем мне:

Держателям кредитных карточек также необходимо помнить, что операция перевода кредитных денег онлайн по банковским правилам приравнивается к снятию наличных. За такие транзакции нередко удерживается большая комиссия. Перевод частному лицу выгодно делать только за счет собственных средств, которые хранятся на дебетовых картах — комиссию за перевод обычно платит отправитель и она составляет около 0.5-2% от суммы перевода. Как еще можно обезопасить интернет переводы денег?

Отключите оплату в интернете

Самый простой вариант — давать номер карты желающим делать платежи и переводы, но перед этим отключить возможность оплачивать с этого пластика покупки в интернете и производить исходящие денежные переводы онлайн. Вариант — для карт вроде Visa Electron удаленная оплата запрещена самим банком и ее номер можно спокойно передавать для приема средств.

Альтернатива отключению этой опции — установка лимита по онлайн-операциям, чтобы мошенники смогли воспользоваться только небольшой суммой средств (например, 500 рублей).

Важно: не всеми банками-эмитентами предусмотрена такая опция. Например, чтобы защитить карту Сбербанка, нужно полностью отключить услугу «Мобильный банк»

Переводы через безопасные формы

Существует также вариант получения перевода с карты на карту, не предоставляя отправителю номер карточки получателя — использование специального сервиса, генерирующего готовую форму перевода, где данные получателя скрыты.

Например, можно зарегистрироваться на , подключить карту, верифицировать ее и свой профиль пользователя (с использованием сотового телефона и/либо электронной почты), получить ссылку на форму для отправки денег и делиться в интернете ею, а не номером пластика.

Разумеется, получателю денег о мерах безопасности при интернет-серфинге также нужно помнить и столь же строго их придерживаться, как и отправителю. Вряд ли можно полностью исключить взлом подобного сервиса с потерей данных.

Принимайте платежи по межбанковскому переводу

Самый надежный способ получать деньги — не с карты на карту, а межбанковскими переводами средств со счета на счет. Это то, для чего межбанковский перевод изначально предназначен, тогда как прочие более поздние варианты имеют лишь преимущество очень быстрого или даже мгновенного получения средств. Но как было показано, нередко за счет повышенных рисков потери контроля над счетом.

Если отправитель денег использует интернет-банк и дебетовую карту с тарифом, по которому межбанковские переводы бесплатные либо достаточно дешевые, он сможет осуществлять транзакции без труда. Нужно ввести банковские реквизиты получателя — при желании как правило есть возможность создать шаблон платежа и использовать его для следующих переводов. Такой перевод редко идет больше 2-3 рабочих дней.

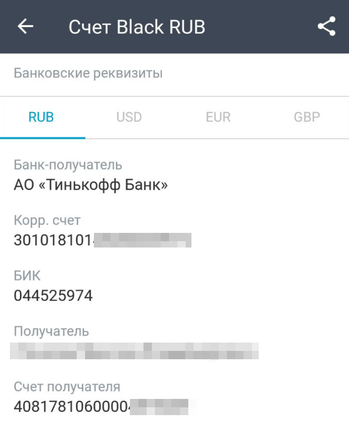

Стандартный перечень банковских реквизитов для перевода средств физическим лицом в рублях другому физическому лицу на счет в российском банке (в том числе на счет, к которому привязана карта) включает:

- ФИО получателя;

- номер лицевого счета получателя;

- наименование банка получателя и его местонахождение;

- БИК банка;

- корреспондентский счет банка получателя

Выталкивание

Обычный перевод со своей карты на карту другого банка. Здесь процедура обратная стягиванию.

Обычно за сие удовольствие большинство банков хочет поиметь с клиента комиссию. 0,5-1,5% от суммы перевода, но не менее 30-50 рублей за операцию.

Например, если выталкивать деньги с карты ВТБ на «чужой» пластик (не клиенту банка), то сервис хочет взять 125 рублей за перевод 10 000 рублей.

Есть несколько банков, проводящие подобные операции безвозмездно, то есть даром.

Разгуляться вам конечно не дадут. Всегда стоит заградительный лимит на максимальную сумму таких переводов в месяц. Обычно 10-20-30 тысяч рублей.

Список банков:

- Тинькофф дает своим клиентам возможность вытолкнуть в месяц — максимум 20 тысяч рублей. Все что свыше, облагается 1,5% (но не менее 30 рублей).

- Мультикарта от ВТБ. Перевод на «чужие» карты платный. Но при тратах по Мультикарте от 5 тысяч за отчетный месяц, вся комиссия за переводы возвращается в следующем.

- Твой кэшбэк от ПСБ. — Снова лимит 20 тысяч в месяц на выталкивание. Минимальная сумма одной операции должна быть не менее 3 000 рублей.

Алгоритм пополнения ОЗОН карт через СБП

Практически во всех банковских сервисах схема будет достаточно похожей. Суть таких переводов заключается в том, что вы можете без дополнительных сборов переводить со счета одного банка в другой. Все что требуется для таких платежей – знать номер мобильного, и иметь карточку в любом российском банке, подключенном к СБП:

- Откройте приложение на смартфоне вашего онлайн-банка.

- Авторизуйтесь в системе.

- Выберите раздел «Платежи/Переводы».

- Выберите пункт «Перевод по номеру телефона».

- Введите ваш мобильный, к которому привязана OZONCard.

- Далее система спросит банк, в поиске нужно отыскать «Золотая Корона». Это и есть РНКО «Платежный центр».

- Впишите сумму перевода.

- Отправьте деньги, они будут зачислены на счет вашей карты Озон практически моментально.

Перевод с карты Тинькофф на карту Сбербанка

Одной из наиболее частых финансовых операций у клиентов «Тинькофф» является отправка денежных средств на «Сбербанк». Здесь издержки бывают различными, в зависимости от выбранного способа перечисления. Чтобы сэкономить, необходимо совершить платеж в личном кабинете или мобильном приложении. При перечислении до 20 000 операция выполняется бесплатно.

Если превысить лимит, то придется заплатить не менее 30 рублей за один перевод или 1,5% от суммы платежа. При использовании Cardtocard комиссия будет взиматься сразу, независимо от суммы. Если же клиент захочет пополнить счет «Сбербанка» со своей кредитки, ему придется заплатить не менее 290 рублей+2,9%.

Часто задаваемые вопросы

Что такое одноранговые P2P-платежи?

P2P-платежи — это цифровые денежные операции между двумя людьми. Эти операции позволяют переводить средства через стороннее приложение (например, Venmo, Cash App, Square App, Fin.do и т.д.). Для того чтобы отправить деньги с помощью P2P-системы, необходимо подключить банковский счет или банковскую карту к P2P-сервису или мобильному приложению.

Пиринговые решения являются альтернативой наличным платежам между физическими лицами и более простым средством оплаты по сравнению с традиционными методами, такими как оплата чеков или банковские переводы.

Насколько быстры P2P-платежи?

Время доставки денег сильно варьируется в зависимости от услуги. Некоторые приложения для P2P-платежей предлагают мгновенную доставку средств, в то время как другие могут занимать до 3 рабочих дней.

При рассмотрении P2P-решений вам также необходимо учитывать время, необходимое получателю для фактического доступа к средствам. Платформы, которые хранят деньги и требуют, чтобы вы вручную выводили средства на свой расчетный счет, могут добавить несколько дней к этому процессу.

Если используемое вами P2P-решение имеет баланс, пополнение баланса с вашего банковского счета также может занять несколько дополнительных дней, прежде чем вы сможете отправить деньги с помощью этой услуги.

Безопасны ли платежи P2P?

P2P-платежи, как правило, безопасны. Они используют шифрование, технологию мониторинга мошенничества и другие меры безопасности, призванные обеспечить сохранность ваших финансов и личной информации. Тем не менее, невозможно быть уверенным, что каждый платеж, который вы совершаете в Интернете, безопасен, поэтому рекомендуется всегда принимать дополнительные меры безопасности при совершении платежей в Интернете.

Одним из недостатков P2P-транзакций является то, что платежи проходят мгновенно, а значит, нет возможности вернуть свои деньги, если вы отправили платеж не тому человеку, если только он не согласится возместить вам ущерб.

Что такое P2P-кошелек?

P2P-cистема позволяет вам отправлять деньги с вашей карты или банковского счета с помощью мобильного устройства. Используя P2P-кошелек, вы можете подключить несколько счетов денежных переводов и осуществлять P2P-переводы из одного места.

Могу ли я отправить или получить P2P-платеж без банковского счета?

Да, можно совершить P2P-транзакцию без открытия банковского счета. Fin.do — это приложение для P2P-платежей с карты на карту, что означает, что средства перемещаются непосредственно между картами, а не на банковские счета или через баланс P2P-приложения.

Используя Fin.do, вы можете отправлять и получать деньги между любыми типами карт, включая кредитные, дебетовые, виртуальные, предоплаченные или подарочные карты, при условии, что они выпущены Visa или Mastercard.

Для чего используются P2P-платежи?

P2P-платежи могут использоваться для широкого спектра операций. Наиболее распространенные случаи использования включают разделение расходов с друзьями, оплату аренды, отправку денег членам семьи или покупку товаров или услуг у частных продавцов.

Обычно одноранговые денежные переводы используются для внутренних транзакций, когда отправитель и получатель используют одну и ту же валюту и находятся в одной стране.

Однако более новые технологии, такие как Fin.do, позволяют осуществлять международные P2P-платежи, которые одинаково просты, удобны, безопасны и быстры, с дополнительным преимуществом использования любых двух валют, необходимых для перевода.

Особенность перевода по технологии card2card

При переводе денег с карты на карту фактически деньги со счета не списываются и на счет другой карты не поступают. Происходит это позже, когда транзакция обрабатывается, т.е. точно так же, как при совершении покупки по карте.

Деньги лишь «авторизуются», «замораживаются», фактическое же списание со счета, как правило, происходит через 2-7 рабочих дней.

Соответственно через это же время происходит фактическое зачисление денег на счет карты-реципиента.

Однако всего этого Вы не знаете и не чувствуете, потому что большинство Банков авторизуют данные суммы по картам донора и реципиента мгновенно и разрешают их тратить, снимать, переводить после поступления по технологии c2c тут же. Говоря простым языком, Банки «верят Вам на слово» ![]() Хотя, чисто теоретически, Вы можете отменить операции стягивания/пополнения, запросив у Банка карты-донора чарджэк, т.е. несогласие с этой операцией, однако фактически Банки не отменяют такие операции, ведь каждую из операций списания Вы подтвердили СМСкой.

Хотя, чисто теоретически, Вы можете отменить операции стягивания/пополнения, запросив у Банка карты-донора чарджэк, т.е. несогласие с этой операцией, однако фактически Банки не отменяют такие операции, ведь каждую из операций списания Вы подтвердили СМСкой.

Однако далеко не все Банки лояльно относятся к пополнению своих карт по технологии с2с и быстрой тратой денег с этих карт.

Некоторые Банки за скорое использование денег сразу после поступления по c2c могут Вас загнать в технический овердрафт, как бы предоставив Вам кредит на совершение дальнейших операций по счету.

Однако Банки из наших списков выше такими «сюрпризами» не страдают.

Теперь Вы знаете, как переводить деньги с карты на карту, бесплатно и мгновенно!

Давайте выделим самую главную информацию из этого обзора:

- Переводите деньги с карты на карту только используя интернет-Банки и мобильные приложения, карты которых используются для перевода;

- Не используйте никаких сторонних сервисов перевода денег с карты на карту – это всегда дорого и чаще всего долго;

- При «стягивании» денег с карты учитывайте лимиты на совершение операций;

- «Стягивайте» деньги только с дебетовых карт, никогда не стягивайте деньги с кредитных карт за счет кредитного лимита;

- Если Вы не уверены в том, что перевод будет произведен без комиссии и не мгновенно, лучше не совершайте такие переводы;

- Пользуйтесь только переводами с карт и на карты из предложенного нами , и тогда Вы точно не попадете на технический овердрафт.

Мы обязательно учтем все Ваши замечания и дополнения! ![]()

Перевод с карты на карту Тинькофф

Внутрибанковские платежи и переводы возможны с помощью:

- Мобильного приложения. При осуществлении перечисления с дебетового счета издержки пополнение счетов бесплатное. Оплата с кредитной карты на дебетовую приравнивается к снятию денег со счета. Размер комиссии составит 2,9% от суммы, но не может быть меньше 290 рублей. Ссылка на скачивание мобильного приложения доступна на официальном сайте. Его можно загрузить на платформе AppStore, Google Play или Windows Phone. Скачивание и установка – бесплатные. В приложении также можно осуществлять взносы по номеру счета юридического лица, погашать кредиты других банков, оплачивать ЖКХ, услуги связи и совершать иные финансовые операции. При оплате по реквизитам комиссия зависит от условий операции. Одно из преимуществ оплаты в мобильном приложении – можно оставить комментарии получателю, указав цель отправки наличных, например, «на подарок» или «возврат долга».

- По номеру телефона. Оплата с помощью номера телефона доступна клиентам тех банков, которые присоединились к системе быстрых платежей. Среди них – ведущие финансовые организации страны, включая «Сбербанк», «Альфа-Банк», «ВТБ». Чтобы отправить наличные по номеру телефона, достаточно войти в мобильное приложение и выбрать соответствующий раздел. Преимущество такого способа – не нужно вводить какие-либо реквизиты. Оплата осуществляется на банковский счет, к которому привязан введенный отправителем номер телефона.

- Через личный кабинет. Функционал личного кабинета схож с тем, что предлагает мобильное приложение. Отличие заключается лишь в способе регистрации и входе в систему. Для использования мобильного приложения требуется смартфон, а доступ к личному кабинету осуществляется с помощью десктопных устройств – компьютера, ноутбука, планшета. Здесь можно переводить по СМС, то есть с подтверждением платежа по коду из СМС-уведомления. Комиссия за оплату по номеру карты зависит от особенностей платежа.

- По СМС. Даже если у получателя средств банк не поддерживает систему быстрых платежей, ему все равно можно сделать перевод, указав номер телефона в приложении или личном кабинете. Операция выполняется во вкладке «Платежи», далее следует указать «Перевести». Перевод денег по СМС осуществляется следующим образом: владельцу карточки, банк которого не поддерживает систему быстрых платежей, приходит уведомление о зачислении перевода по СМС. Далее получателю требуется следовать указаниям, чтобы получить наличные. Зачисление происходит на один из выбранных счетов (например, карточки).

- Онлайн на сайте с помощью сервиса Cardtocard. Выбрав эту услугу, можно переводить на карту любых банков, включая международные финансовые организации.

Любой из сервисов позволяет быстро и с минимальной комиссией перечислять средства по заданным реквизитам.

Классификация

Рассмотрим, какими именно способами можно перевести деньги отправителя получателю из России в КНР. Все операции можно разделить на несколько типов.

По платежной системе

В России работает сразу несколько платежных систем, с помощью которых можно отправить деньги в Китайскую Народную Республику. Они различаются между собой, поэтому рассмотрим предложения операторов систем более детально.

Ниже представлена подробная таблица с тарифами и условиями переводов в Китай.

| Сеть обслуживания «Золотая Корона» | Отделения банков, салоны «Евросеть», «Связной», «МТС», «Билайн» и другие. |

| Валюта | Евро, доллар США и российский рубль |

| Скорость | Моментально |

| Стоимость перевода в КНР | 25 долларов США вне зависимости от суммы |

| Максимальная сумма | 20000 долларов |

| Система уведомления | SMS-сообщения, которые действуют при минимальной сумме отправки 50 Евро, 50 долларов или 2500 рублей |

| Дополнительные возможности | Отправка онлайн, оформление карты денежных переводов, возможность перевода с банковских карт |

| Необходимые документы | Паспорт, необходимая сумма денег, данные получателя (ФИО, страна и город проживания, телефон по желанию) |

Денежные переводы международной системы «Юнистрим» сотрудничают в КНР с Китайским почтово-сберегательным банком (Postal saving Bank of China).

Рассмотрим подробную таблицу, чтобы сравнить этот метод отправки денег с другими.

| Сеть обслуживания «Юнистрим» | Отделения банков |

| Валюта | Доллар США, Евро |

| Скорость | От 48 часов |

| Стоимость перевода в КНР | 15 долларов/евро вне зависимости от суммы |

| Максимальная сумма | 20000 долларов США (или эквивалент выше); при наличии у получателя счета сумма может быть выше |

| Система уведомления | SMS-сообщения |

| Дополнительные возможности | Перевод осуществляется на счет или без его открытия (на паспортные данные), а также с банковской карты |

| Необходимые документы | Паспорт отправителя, сумма в валюте или в рублях (с последующей конвертацией), имя получателя, паспортные данные и адрес, номер счета получателя (если есть) |

Одна из самых популярных международных систем «Western Union» славится скоростью переводов, хотя сегодня многие системы сравнялись с ней в этом показателе.

В таблице подробно указаны условия отправки денег через эту систему в КНР.

| Сеть обслуживания «Western Union» | Отделения банков |

| Валюта | Рубли, доллары США |

| Скорость | 10 минут (в КНР только срочные переводы) |

| Стоимость перевода в КНР |

Специальная система тарифов в зависимости от суммы перевода от 1% от суммы и выше. Точные данные по тарифам можно узнать

здесь . |

| Максимальная сумма | 20 000 долларов США (или эквивалент в рублях) |

| Система уведомления | SMS-сообщения |

| Дополнительные возможности | Наличными или с банковской карты |

| Необходимые документы | Паспорт, необходимая сумма денег, данные получателя (ФИО, страна и город проживания, телефон по желанию) |

Еще одна известная система — это «Money Gram». Чаще всего ее можно встретить в «Сбербанке России».

Рассмотрим условия отправки и получения.

| Сеть обслуживания «Money Gram» | Отделения банков, салоны «Евросеть», «Связной», «МТС», «Билайн» |

| Валюта | В долларах США |

| Скорость | 10 минут |

| Стоимость перевода в Китай | Тарифы зависят от суммы, минимум 9 долларов, максимум 15 долларов |

| Максимальная сумма | 10000 долларов |

| Система уведомления | SMS-сообщения |

| Дополнительные возможности | Нет, только наличными при личном присутствии |

| Необходимые документы | Паспорт и ФИО получателя |

По технологии

Все переводы можно разделить на две группы:

- наличные;

- безналичные.

В зависимости от того, какой конкретно вид отправки интересует клиента, можно подобрать тот или иной способ отправки. Если с наличными переводами все предельно ясно, то о безналичных стоит поговорить детально.

Отправка может осуществляться следующими способами:

- с открытого ранее банковского счета;

- через электронные кошельки;

- с банковской карты.

Также можно перевести деньги на операционный счет или же на карточный с возможностью немедленно снять средства через ближайший банкомат. Неоспоримо удобство такой системы.

Межбанковский перевод

Иногда бывает, что ни один из вышеописанных способов вам не подходит. И денежки перевести бесплатно никак не удается.

В этом случае можно использовать межбанковские переводы.

В чем отличие от обычных переводов с карты на карту?

Переводя средства C2C (с карты на карту) — деньги приходят на карту практически моментально. Пара-тройка секунд и они на месте. Нам нужно знать только номер карты получателя (при выталкивании) или донора (при стягивании), срок действия пластика и CVC-код.

Банковские переводы идут «чуть-чуть» дольше.

Чуть-чуть — это 1-3 рабочих дня. На практике в среднем 1 сутки. Если отправить межбанковский перевод в первой половине дня, то высока вероятность, что получатель увидит их в тот же день, ближе к вечеру.

Смысл межбанковских переводов.

Каждая карта привязана к банковскому счету. И осуществляя перевод на этот счет — мы по сути, делаем перевод на карту. Только немного по более сложной схеме.

Как это работает и что нужно знать?

- Нам нужны реквизиты счета. Это БИК банка получателя, номер счета в банке (расчетный счет) и ФИО получателя.

- Реквизиты есть в вашем договоре с банком. Или можно прийти в отделение и попросить распечатать. Но проще посмотреть в личном кабинете. Ищем слово «реквизиты» карты или счета.

- Реквизиты есть, осталось найти слово «межбанковские переводы» / «перевод со счета на счет» (или что-то похожее). Внести все данные и …. получателю ждать денег.

На первый взгляд все это выглядит слишком сложно и запутанно. Но уверяю вас, сделайте такой перевод один раз и все окажется не так страшно. ))))

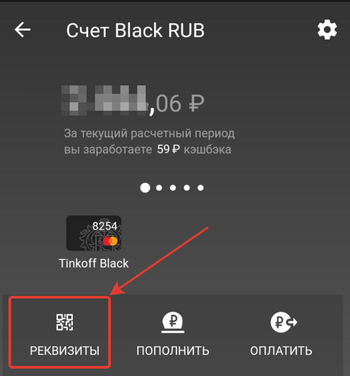

На примере банка Тинькофф.

Если нужно перевести деньги на карту Тинькофф. В личном кабинете находим слово Реквизиты.

Видим все необходимые данные. Копируем реквизиты. В некоторых банках уже есть кнопка «Отправить реквизиты счета по почте».

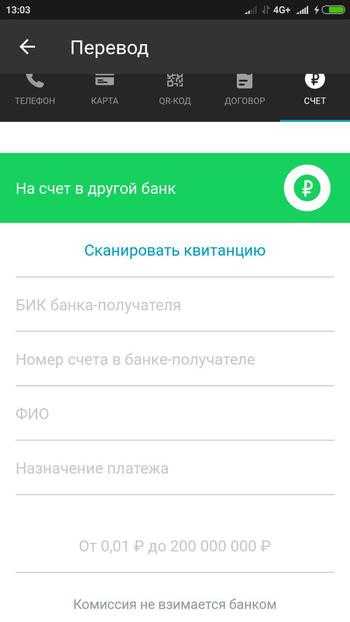

Если нужно отправить деньги бесплатно межбанковским переводом. Ищем слово «Перевод». И заполняем все поля.

Чтобы каждый раз не вносить все реквизиты заново, сохраните операцию в шаблоны (или избранное). В следующий раз меняйте только сумму перевода при необходимости.

Сколько это стоит?

Вопрос цены снова зависит от банка. Тот же Сбербанк берет стандартные 1% от суммы перевода. Мультикарта от ВТБ компенсирует расходы на переводы (комиссия 1%) в следующем месяце, при тратах более 5 тысяч рублей.

Нам нужны бесплатные либо дешевые межбанковские переводы.

Из популярных карт — есть Тинькофф Блэк с бесплатными межбанковскими переводами.

Как применить это на практике?

Если с карты на карту не получается перевести деньги напрямую. Используем карту-посредника (или транзитную).

Для примера стягиваем деньги на Тинькофф. Потом осуществляем выталкивание или межбанковский перевод на карту, конечного получателя.